Pierre Bergeron, dyrektor Departamentu Badań Finansowych i Ekonomicznych w Citibank, zastrzega wprawdzie, że w Polsce "kryzys walutowy nie nastąpi jutro rano i wcale nie jest przesądzone, że w ogóle do niego dojdzie", ale przyznaje, iż takie niebezpieczeństwo istnieje.

Czy zastąpienie złotego przez euro jest sposobem na uniknięcie perturbacji na rynku walutowym?

Citibank (i nie tylko ta instytucja) od kilku miesięcy ostrzega przed nim swoich klientów. Możliwe zatem, że za kilka miesięcy Polacy przeżyją to, czego niedawno doświadczyli Rosjanie i Koreańczycy. Wskutek kryzysu walutowego pracę mogłoby stracić kilkadziesiąt tysięcy osób, a miliony - znaczącą część oszczędności i dochodów. Polski eksport po przeprowadzeniu ewentualnej dewaluacji złotego wzrósłby i stałby się bardziej opłacalny. Zyskując ten atut, stracilibyśmy jednak inne: z trudem odzyskaną wiarygodność na zagranicznych rynkach finansowych i zaufanie do naszej gospodarki. Możliwe, że nasze wejście do Unii Europejskiej znacznie

by się w takiej sytuacji opóźniło. Koszty dewaluacji byłyby więc większe niż korzyści z tytułu wzrostu eksportu. Niektórzy eksperci uważają, że można uciec przed katastrofą, jak najszybciej zastępując złotego wspólną europejską walutą.

Polski dylemat

- Nasza polityka pieniężna stawia sobie dwa trudne do pogodzenia cele: zdławienie inflacji i stymulowanie eksportu - mówi Andrzej S. Bratkowski z Centrum Analiz Społeczno-Ekonomicznych.

- Walka z inflacja wymusza podnoszenie stóp procentowych i wzmacnia złotego. To z kolei zwiększa atrakcyjność importu i zniechęca do eksportu. Wpadliśmy w pułapkę, z której można wyjść, rezygnując z utrzymywania kursu złotego na wysokim poziomie. Gdybyśmy chcieli utrzymać narodową walutę, taka rezygnacja pociągnęłaby za sobą inflację. Ale skoro wiadomo, że i tak w niedalekiej przyszłości zrezygnujemy z niej na rzecz na euro, dlaczego nie zrobić tego teraz i nie oddalić widma kryzysu?

W Europie Wschodniej trzy państwa zdecydowały się na uzależnienie od euro, wszystkie pod presją ogromnej inflacji i za pośrednictwem niemieckiej marki. Czarnogóra wprowadziła niemiecką walutę do obiegu podczas kryzysu kosowskiego, likwidując z dnia na dzień inflację liczoną w tysiącach procent. Bułgaria, porządkując swoje finanse i walcząc z wysoką inflacją, ustawowo zawarowała sztywny kurs lewa do niemieckiej marki, wymienianego w stosunku 1: 1. Sztywny kurs własnej waluty wobec marki niemieckiej osiem lat temu przyjęła też Estonia. Wszystkie te kraje zrezygnowały tym samym z własnej polityki monetarnej - prowadzą ją za nie instytucje europejskie. Gdyby podobne rozwiązanie przyjęła Polska, do walki z inflacją nie musielibyśmy używać metod, które dławią eksport.

- Zniknęłoby też ryzyko związane z wahaniem kursu złotego wobec euro - przekonuje Jacek Rostowski z Uniwersytetu Środkowoeuropejskiego. - Trudne do przewidzenia wahania kursu utrudniają racjonalne planowanie oraz podejmowanie decyzji o długoterminowych inwestycjach w naszym kraju i wzmożeniu eksportu. Tymczasem zwiększa się napływ krótkotrwałych inwestycji zagranicznych, co powoduje dalszy wzrost wartości naszej waluty, obniżenie konkurencyjności naszego eksportu, wzrost deficytu w bilansie obrotów bieżących. To wszystko może w końcu doprowadzić do poważnego kryzysu.

Droga do UE

- Korzyści z operacji zamiany złotego na euro łatwo wskazać - mówi Henryka Pieronkiewicz, prezes PKO BP. - Zapewniłaby ona szybsze uzyskanie członkostwa w UE, zlikwidowała ryzyko kursowe i spekulacje walutowe, poprawiła sytuację eksporterów, obniżyła koszty kredytów i obsługi zadłużenia. Jednak otoczenie naszej gospodarki nie jest stabilne, a jej sytuacja jest daleka od ideału, co czyniłoby osiągnięcie tych korzyści mało prawdopodobnym. Wystawianie naszej gospodarki już dziś na globalne wstrząsy poprzez rezygnację z suwerenności monetarnej nie wydaje się właściwe. Koszty byłyby zbyt duże.

Wylicza je Stanisław Gomułka, doradca ministra finansów, wykładowca w London School of Economics. Jego zdaniem, składałaby się na nie konieczność zakupu z posiadanych przez państwo rezerw 10-12 mld euro. Kraje należące do eurolandu dostają je za darmo - tego wydatku nie musielibyśmy ponosić, gdybyśmy wprowadzali euro, negocjując warunki z Unią Europejską. Stracilibyśmy też około miliarda dolarów rocznie, które NBP uzyskuje z tytułu "dodrukowywania" pieniędzy. Ogółem koszty wcześniejszego przystąpienia do EMU wyniosłyby ok. 20 mld USD.

- Korzyści z tej operacji byłyby znaczne, ale trudniejsze lub nawet niemożliwe do oszacowania - ocenia Stanisław Gomułka. - Koncepcja jest jednak warta poważnego rozważenia i w żadnym wypadku nie można jej traktować jako nonsensownej. Może ona zyskać na atrakcyjności, jeśli termin wstąpienia Polski do UE przesunie się w czasie, a jednocześnie wzrośnie ryzyko kryzysu walutowego.

Strażnik kasy

Groźba takiego obrotu spraw może także zmienić nastawienie instytucji europejskich, dziś niechętnych szybkiemu wprowadzeniu euro w Polsce. Europejski Bank Centralny (EBC) chce, aby kraje wprowadzające jego walutę przed taką operacją doprowadziły swoje gospodarki do stabilnego stanu. Polska inicjatywa, by do euro dojść "na skróty", oznacza dla EBC dodatkowe kłopoty w dyscyplinowaniu tych krajów UE, które jeszcze nie zdołały się dostosować do norm europejskiej unii walutowej, tzn. mają ciągle zbyt wysoką inflację i duży deficyt budżetowy. Stanowisko EBC można jednak ignorować: żaden bank centralny z państw o ustabilizowanej gospodarce nie może przeszkodzić w zakupie emitowanej przez siebie waluty, gdyż wszelkie próby pozarynkowych restrykcji osłabiają zaufanie do podejmujących je państw i instytucji. Możliwe zatem, że EBC, skuszony 12 mld euro, które otrzymałby z Polski, ostatecznie zaakceptowałby nasz eksperyment. Gdyby tak się stało, nasza droga do UE skróciłaby się znacznie.

- Tylko dlaczego mielibyśmy wychodzić przed orkiestrę i rezygnować z możliwości stymulowania polskiej gospodarki dzięki sterowaniu kursem walutowym? - pyta Andrzej Woźnicki, poseł AWS, członek sejmowej Komisji Finansów Publicznych. - Umiejętne stosowanie tego instrumentu pomogło nam w ostatnim dziesięcioleciu i choć dziś nie można go wykorzystać równie efektywnie, ta sytuacja może się w krótkim czasie zmienić. Euro ma przecież kłopoty, tanieje wobec dolara, lepiej więc zaczekać, aż się z tymi kłopotami upora.

Utracona duma

Janusz Lewandowski, były minister przekształceń własnościowych, przekonuje, że wprowadzenie europejskiej waluty jeszcze przed zakończeniem trudnych negocjacji akcesyjnych z Unią Europejską przysporzyłoby euro przeciwników wśród Polaków. Dla wielu rodaków posiadanie własnej waluty jest powodem do dumy, jej zamianę na euro odbiorą jako kolejne wyrzeczenie.

- Wprowadzenie euro to najprostsza, najbardziej efektywna i wygodna droga redukcji inflacji - uważa Bogusław Grabowski, członek Rady Polityki Pieniężnej. - Ale proces ten odbywałby się kosztem obniżenia dynamiki wzrostu PKB i wzrostu bezrobocia. Wprowadzenie euro narzuciłoby naszej polityce fiskalnej ostre rygory. Skoro jednak teraz politycy szczebla centralnego, samorządowcy czy związkowcy nie wykazują racjonalności w dziedzinie finansów, dlaczego mieliby to robić po zastąpieniu złotego przez euro? Za brak dyscypliny po przyjęciu euro zapłacilibyśmy spadkiem aktywności gospodarczej.

Uczmy się od innych

- Spada poziom bezpośrednich inwestycji zagranicznych o charakterze rzeczowym, rosną natomiast portfelowe i krótkoterminowe, co rzeczywiście może spowodować gwałtowny spadek naszych rezerw walutowych i kryzys - mówi Wiesław Kaczmarek, poseł SLD, były minister finansów. - Zanim zastąpimy złotego europejską walutą, poczekajmy na długoterminowe skutki takich eksperymentów w krajach, które je prowadzą. To prawda, że zdławiły inflację, lecz dzisiejsze kłopoty i wyniki ich gospodarek nie są wystarczającą zachętą.

Cena dolara i euro spadła od początku roku w Polsce mniej więcej o 25 groszy. Najszybszy wzrost wartości złotego odnotowano w marcu, a dealerzy walutowi spodziewają się, że w najbliższym czasie nie ma mowy o odwróceniu tego trendu. Zagraniczni inwestorzy wierzą, że polska gospodarka ma się lepiej, niż wynika ze wskaźników, wiedzą również, że w najbliższym czasie czeka nas znaczny zastrzyk finansowy w postaci wpływów z prywatyzacji. Lutowa podwyżka stóp procentowych sprawiła, że krótkoterminowe inwestycje portfelowe w Polsce przynoszą zyski prawie o 10 proc. wyższe niż w krajach UE. Pieniądze napływają do nas szerokim strumieniem. Zbyt szerokim - chęć inwestowania "na krótko" w naszą walutę dodatkowo winduje jej wartość i szkodzi eksportowi. Jednocześnie słabe wyniki polskiego eksportu mogą w krótkim czasie wywołać panikę wśród inwestorów. Lokaty mogłyby zostać wycofywane w bardzo szybkim tempie, a brak środków na ich pokrycie wymusiłby istotną, skokową dewaluację.

- Wprowadzenie euro i tak nas nie ominie, nie można więc odrzucać koncepcji przyspieszenia tego kroku - mówi Lesław Paga, prezes zarządu Deloitte & Touche Central Europe, wcześniej szef Komisji Papierów Wartościowych. - Przystąpienie do strefy euro wymagałoby spełnienia wielu warunków, na taką "ucieczkę do przodu" trzeba być zawczasu przygotowanym. Dziś nie jesteśmy, ale warto się zastanowić nad tym pomysłem i przeprowadzić drobiazgową kalkulację bezpośrednich i pośrednich kosztów.

Zanim spadek eksportu i sztuczne zawyżenie kursu złotego postawią nas w sytuacji Czarnogóry i Bułgarii sprzed roku.

Citibank (i nie tylko ta instytucja) od kilku miesięcy ostrzega przed nim swoich klientów. Możliwe zatem, że za kilka miesięcy Polacy przeżyją to, czego niedawno doświadczyli Rosjanie i Koreańczycy. Wskutek kryzysu walutowego pracę mogłoby stracić kilkadziesiąt tysięcy osób, a miliony - znaczącą część oszczędności i dochodów. Polski eksport po przeprowadzeniu ewentualnej dewaluacji złotego wzrósłby i stałby się bardziej opłacalny. Zyskując ten atut, stracilibyśmy jednak inne: z trudem odzyskaną wiarygodność na zagranicznych rynkach finansowych i zaufanie do naszej gospodarki. Możliwe, że nasze wejście do Unii Europejskiej znacznie

by się w takiej sytuacji opóźniło. Koszty dewaluacji byłyby więc większe niż korzyści z tytułu wzrostu eksportu. Niektórzy eksperci uważają, że można uciec przed katastrofą, jak najszybciej zastępując złotego wspólną europejską walutą.

Polski dylemat

- Nasza polityka pieniężna stawia sobie dwa trudne do pogodzenia cele: zdławienie inflacji i stymulowanie eksportu - mówi Andrzej S. Bratkowski z Centrum Analiz Społeczno-Ekonomicznych.

- Walka z inflacja wymusza podnoszenie stóp procentowych i wzmacnia złotego. To z kolei zwiększa atrakcyjność importu i zniechęca do eksportu. Wpadliśmy w pułapkę, z której można wyjść, rezygnując z utrzymywania kursu złotego na wysokim poziomie. Gdybyśmy chcieli utrzymać narodową walutę, taka rezygnacja pociągnęłaby za sobą inflację. Ale skoro wiadomo, że i tak w niedalekiej przyszłości zrezygnujemy z niej na rzecz na euro, dlaczego nie zrobić tego teraz i nie oddalić widma kryzysu?

W Europie Wschodniej trzy państwa zdecydowały się na uzależnienie od euro, wszystkie pod presją ogromnej inflacji i za pośrednictwem niemieckiej marki. Czarnogóra wprowadziła niemiecką walutę do obiegu podczas kryzysu kosowskiego, likwidując z dnia na dzień inflację liczoną w tysiącach procent. Bułgaria, porządkując swoje finanse i walcząc z wysoką inflacją, ustawowo zawarowała sztywny kurs lewa do niemieckiej marki, wymienianego w stosunku 1: 1. Sztywny kurs własnej waluty wobec marki niemieckiej osiem lat temu przyjęła też Estonia. Wszystkie te kraje zrezygnowały tym samym z własnej polityki monetarnej - prowadzą ją za nie instytucje europejskie. Gdyby podobne rozwiązanie przyjęła Polska, do walki z inflacją nie musielibyśmy używać metod, które dławią eksport.

- Zniknęłoby też ryzyko związane z wahaniem kursu złotego wobec euro - przekonuje Jacek Rostowski z Uniwersytetu Środkowoeuropejskiego. - Trudne do przewidzenia wahania kursu utrudniają racjonalne planowanie oraz podejmowanie decyzji o długoterminowych inwestycjach w naszym kraju i wzmożeniu eksportu. Tymczasem zwiększa się napływ krótkotrwałych inwestycji zagranicznych, co powoduje dalszy wzrost wartości naszej waluty, obniżenie konkurencyjności naszego eksportu, wzrost deficytu w bilansie obrotów bieżących. To wszystko może w końcu doprowadzić do poważnego kryzysu.

Droga do UE

- Korzyści z operacji zamiany złotego na euro łatwo wskazać - mówi Henryka Pieronkiewicz, prezes PKO BP. - Zapewniłaby ona szybsze uzyskanie członkostwa w UE, zlikwidowała ryzyko kursowe i spekulacje walutowe, poprawiła sytuację eksporterów, obniżyła koszty kredytów i obsługi zadłużenia. Jednak otoczenie naszej gospodarki nie jest stabilne, a jej sytuacja jest daleka od ideału, co czyniłoby osiągnięcie tych korzyści mało prawdopodobnym. Wystawianie naszej gospodarki już dziś na globalne wstrząsy poprzez rezygnację z suwerenności monetarnej nie wydaje się właściwe. Koszty byłyby zbyt duże.

Wylicza je Stanisław Gomułka, doradca ministra finansów, wykładowca w London School of Economics. Jego zdaniem, składałaby się na nie konieczność zakupu z posiadanych przez państwo rezerw 10-12 mld euro. Kraje należące do eurolandu dostają je za darmo - tego wydatku nie musielibyśmy ponosić, gdybyśmy wprowadzali euro, negocjując warunki z Unią Europejską. Stracilibyśmy też około miliarda dolarów rocznie, które NBP uzyskuje z tytułu "dodrukowywania" pieniędzy. Ogółem koszty wcześniejszego przystąpienia do EMU wyniosłyby ok. 20 mld USD.

- Korzyści z tej operacji byłyby znaczne, ale trudniejsze lub nawet niemożliwe do oszacowania - ocenia Stanisław Gomułka. - Koncepcja jest jednak warta poważnego rozważenia i w żadnym wypadku nie można jej traktować jako nonsensownej. Może ona zyskać na atrakcyjności, jeśli termin wstąpienia Polski do UE przesunie się w czasie, a jednocześnie wzrośnie ryzyko kryzysu walutowego.

Strażnik kasy

Groźba takiego obrotu spraw może także zmienić nastawienie instytucji europejskich, dziś niechętnych szybkiemu wprowadzeniu euro w Polsce. Europejski Bank Centralny (EBC) chce, aby kraje wprowadzające jego walutę przed taką operacją doprowadziły swoje gospodarki do stabilnego stanu. Polska inicjatywa, by do euro dojść "na skróty", oznacza dla EBC dodatkowe kłopoty w dyscyplinowaniu tych krajów UE, które jeszcze nie zdołały się dostosować do norm europejskiej unii walutowej, tzn. mają ciągle zbyt wysoką inflację i duży deficyt budżetowy. Stanowisko EBC można jednak ignorować: żaden bank centralny z państw o ustabilizowanej gospodarce nie może przeszkodzić w zakupie emitowanej przez siebie waluty, gdyż wszelkie próby pozarynkowych restrykcji osłabiają zaufanie do podejmujących je państw i instytucji. Możliwe zatem, że EBC, skuszony 12 mld euro, które otrzymałby z Polski, ostatecznie zaakceptowałby nasz eksperyment. Gdyby tak się stało, nasza droga do UE skróciłaby się znacznie.

- Tylko dlaczego mielibyśmy wychodzić przed orkiestrę i rezygnować z możliwości stymulowania polskiej gospodarki dzięki sterowaniu kursem walutowym? - pyta Andrzej Woźnicki, poseł AWS, członek sejmowej Komisji Finansów Publicznych. - Umiejętne stosowanie tego instrumentu pomogło nam w ostatnim dziesięcioleciu i choć dziś nie można go wykorzystać równie efektywnie, ta sytuacja może się w krótkim czasie zmienić. Euro ma przecież kłopoty, tanieje wobec dolara, lepiej więc zaczekać, aż się z tymi kłopotami upora.

Utracona duma

Janusz Lewandowski, były minister przekształceń własnościowych, przekonuje, że wprowadzenie europejskiej waluty jeszcze przed zakończeniem trudnych negocjacji akcesyjnych z Unią Europejską przysporzyłoby euro przeciwników wśród Polaków. Dla wielu rodaków posiadanie własnej waluty jest powodem do dumy, jej zamianę na euro odbiorą jako kolejne wyrzeczenie.

- Wprowadzenie euro to najprostsza, najbardziej efektywna i wygodna droga redukcji inflacji - uważa Bogusław Grabowski, członek Rady Polityki Pieniężnej. - Ale proces ten odbywałby się kosztem obniżenia dynamiki wzrostu PKB i wzrostu bezrobocia. Wprowadzenie euro narzuciłoby naszej polityce fiskalnej ostre rygory. Skoro jednak teraz politycy szczebla centralnego, samorządowcy czy związkowcy nie wykazują racjonalności w dziedzinie finansów, dlaczego mieliby to robić po zastąpieniu złotego przez euro? Za brak dyscypliny po przyjęciu euro zapłacilibyśmy spadkiem aktywności gospodarczej.

Uczmy się od innych

- Spada poziom bezpośrednich inwestycji zagranicznych o charakterze rzeczowym, rosną natomiast portfelowe i krótkoterminowe, co rzeczywiście może spowodować gwałtowny spadek naszych rezerw walutowych i kryzys - mówi Wiesław Kaczmarek, poseł SLD, były minister finansów. - Zanim zastąpimy złotego europejską walutą, poczekajmy na długoterminowe skutki takich eksperymentów w krajach, które je prowadzą. To prawda, że zdławiły inflację, lecz dzisiejsze kłopoty i wyniki ich gospodarek nie są wystarczającą zachętą.

Cena dolara i euro spadła od początku roku w Polsce mniej więcej o 25 groszy. Najszybszy wzrost wartości złotego odnotowano w marcu, a dealerzy walutowi spodziewają się, że w najbliższym czasie nie ma mowy o odwróceniu tego trendu. Zagraniczni inwestorzy wierzą, że polska gospodarka ma się lepiej, niż wynika ze wskaźników, wiedzą również, że w najbliższym czasie czeka nas znaczny zastrzyk finansowy w postaci wpływów z prywatyzacji. Lutowa podwyżka stóp procentowych sprawiła, że krótkoterminowe inwestycje portfelowe w Polsce przynoszą zyski prawie o 10 proc. wyższe niż w krajach UE. Pieniądze napływają do nas szerokim strumieniem. Zbyt szerokim - chęć inwestowania "na krótko" w naszą walutę dodatkowo winduje jej wartość i szkodzi eksportowi. Jednocześnie słabe wyniki polskiego eksportu mogą w krótkim czasie wywołać panikę wśród inwestorów. Lokaty mogłyby zostać wycofywane w bardzo szybkim tempie, a brak środków na ich pokrycie wymusiłby istotną, skokową dewaluację.

- Wprowadzenie euro i tak nas nie ominie, nie można więc odrzucać koncepcji przyspieszenia tego kroku - mówi Lesław Paga, prezes zarządu Deloitte & Touche Central Europe, wcześniej szef Komisji Papierów Wartościowych. - Przystąpienie do strefy euro wymagałoby spełnienia wielu warunków, na taką "ucieczkę do przodu" trzeba być zawczasu przygotowanym. Dziś nie jesteśmy, ale warto się zastanowić nad tym pomysłem i przeprowadzić drobiazgową kalkulację bezpośrednich i pośrednich kosztów.

Zanim spadek eksportu i sztuczne zawyżenie kursu złotego postawią nas w sytuacji Czarnogóry i Bułgarii sprzed roku.

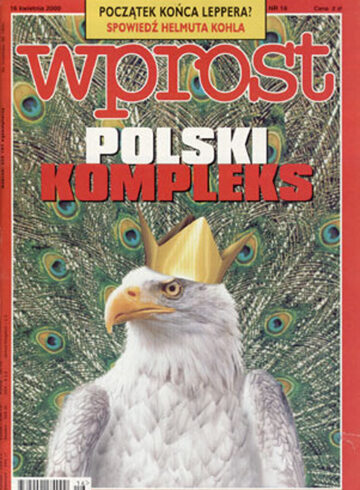

Więcej możesz przeczytać w 16/2000 wydaniu tygodnika Wprost .

Archiwalne wydania tygodnika Wprost dostępne są w specjalnej ofercie WPROST PREMIUM oraz we wszystkich e-kioskach i w aplikacjach mobilnych App Store i Google Play.