Wejchert, Walter i Valsangiacomo chcieli sprzedać kota w worku

Dwa lata przygotowań, miliony dolarów wydane na promocję, zaangażowanie dwóch dużych banków, złote góry obiecywane w TVN. I co? Kompletna klapa! Na akcje ITI Holdings nie znaleziono chętnych. Efekt tego jest między innymi taki, że ITI nie zdobędzie pieniędzy na odkupienie 33 proc. akcji TVN od SBS Broadcasting, o co usilnie zabiegało.

Cena z sufitu

Dlaczego holding ITI nie wszedł na giełdę? Właściciele mówią w oficjalnych komunikatach, że o wycofaniu oferty przesądził... spadek koniunktury na świecie. - Nie mogło być chętnych na akcje po tak wysokiej cenie - mówi wprost Waldemar Bojara, analityk DM Banku Ochrony Środowiska. - Źle przygotowano ofertę. Była za mało elastyczna, a cenę akcji wzięto chyba z sufitu - dodają analitycy z innych domów maklerskich. Struktura ITI Holdings przypomina słynny mityczny labirynt na Krecie. - Nikt nie wie, ile naprawdę wart jest majątek spółki - uważa Andrzej Szymański, analityk DM BIG Banku Gdańskiego. Główni akcjonariusze ITI Holdings, czyli Jan Wejchert, Mariusz Walter i szwajcarski bankier Bruno Valsangiacomo, doskonale zdawali sobie sprawę z ryzyka. Na co liczyli? Na fundusze emerytalne. Przeliczyli się. Z naszych informacji wynika, że tylko jeden fundusz złożył zamówienie. - To ciekawy biznes, dobrze zarządzany, ale cena była zdecydowanie za wysoka - tłumaczy Michał Kopiczyński, zarządzający funduszem emerytalnym Pekao Pioneer. - Nie zamówiliśmy akcji ITI, bo odstraszyła nas wygórowana cena - potwierdza Anna Sobieraj, zarządzająca OFE Pocztylion.

Analitycy naganiacze

Największy skandal związany z emisją dotyczy wyceny akcji. Najwyżej wyceniły je działy analiz banków, które były najbardziej zaangażowane w emisję! Tymczasem w każdym dobrze zorganizowanym banku lub domu maklerskim dział sprzedaży jest odgrodzony od działu analiz - jak powiadają w branży - chińskim murem. W przeciwnym wypadku analitycy występują nie w roli ekspertów, ale naganiaczy klientów działowi zajmującemu się sprzedażą papierów wartościowych. Komisja Papierów Wartościowych i Giełd rozpoczęła postępowanie wyjaśniające. Przykładowo raport CA IB wycenił jedną akcję holdingu ITI na 13,85 zł. Dom Inwestycyjny BRE Banku był jeszcze większym optymistą - jedna akcja miała być według niego warta 14,53-16,46 zł. Nie byłoby w tym nic dziwnego, gdyby nie fakt, że CA IB razem z BRE Bankiem oraz J. P. Morgan (ten bank odpowiadał za emisję skierowaną do inwestorów zagranicznych) były głównymi podmiotami konsorcjum sprzedającego akcje holdingu w ofercie publicznej. BRE jest także akcjonariuszem ITI (posiada 15,25 proc. akcji). Dla odmiany Bank Ochrony Środowiska wycenił akcje na 6,54-8,54 zł, BDM PKO BP - na 8,31 zł, Beskidzki Dom Maklerski - na 9,63 zł. Z kolei Erste Bank uznał, że za akcję holdingu można zapłacić najwyżej 4 zł. Raport ten został jednak... wycofany.

Holding widmo

Problemem przy wycenie holdingu jest to, że nie wiadomo naprawdę, ile ma on akcji "perły w koronie" - TVN. W prospekcie emisyjnym napisane jest, że 67 proc. W rzeczywistości właścicielem telewizji TVN jest spółka 3W Capital Investments, która posiada 51 proc. TVN i TVN 24. ITI Holdings ma w tych firmach tylko 49 proc. Właściciele holdingu (Walter, Wejchert, Valsangiacomo) zarzekają się, że mają umowę o przekazywaniu profitów do ITI Holdings. - Dlaczego w takim razie tak ważna umowa nie została opublikowana w prospekcie emisyjnym? - pyta Andrzej Szymański. Odstraszająco na inwestorów podziałał również fakt, że jedną z głównych spółek holdingu jest ITI Media Grup N.V. zarejestrowana w Curacao.

W dobie tzw. twórczej księgowości upadłych Enronów czy WorldComów mało kogo przekonuje dziś tłumaczenie właścicieli, że chodzi w tym wypadku tylko o to, by płacić niższe podatki. Dziwi tylko fakt, że Komisja Papierów Wartościowych i Giełd dopuściła spółkę o tak niejasnej strukturze do debiutu.

Kostrzewa pod ścianą

Czwartym przegranym nieudanej emisji ITI jest prezes BRE Banku Wojciech Kostrzewa (będący jednocześnie członkiem rady dyrektorów ITI, czyli odpowiednika zarządu). Oto do dwóch inwestycji, które trudno zamienić BRE Bankowi na gotówkę (Elektrimu i Optimusa), dochodzi trzecia. W wyniku odwołania wejścia na giełdę ITI BRE nie będzie mógł się pozbyć prawie połowy z 15,3 proc. holdingu ITI. To z kolei stawia pod dużym znakiem zapytania zrealizowanie prognozy zysku, która wynosi 419 mln zł. Według analityków, jeżeli przewidywany wynik nie zostanie osiągnięty, akcjonariusze banku zażądają głowy Kostrzewy. Realizacja zysku to prawdopodobnie jeden z powodów, dla których Dom Maklerski BRE wycenił akcje tak wysoko. W aktywach banku księgowane są one na poziomie 9 zł za sztukę. BRE ma ponad 24,5 mln akcji. Jeżeli zaksięgowane byłyby po 4 zł (według wyceny Erste), aktywa banku byłyby mniejsze prawie o 100 mln zł!

Do dwóch razy sztuka?

Warszawska giełda, na której chciało zadebiutować ITI, przeżywa najtrudniejszy okres w swojej historii. W ciągu ostatnich sześciu miesięcy na parkiecie pojawiły się zaledwie dwie małe spółki. Spodziewano się, że w sprzyjających okolicznościach wartość rynkowa holdingu ITI może przekroczyć miliard dolarów, czyli połowę wartości PKN Orlen SA. Nic więc dziwnego, że po nieudanej emisji stołeczną GPW wymienia się jako kolejnego przegranego. ITI Holdings nikt jednak nie spisuje na straty. Analitycy mają nadzieję, że właściciele spółki uproszczą i wyjaśnią jej strukturę i zdobędą się na rzetelną wycenę jej wartości. Kota w worku na pewno nikt nie kupi.

JACEK SOCHAprzewodniczący Komisji Papierów Wartościowych i Giełd Na odstąpienie ITI od przeprowadzenia oferty złożyło się wiele czynników związanych zarówno z sytuacją na rynkach kapitałowych, jak i klimatem inwestycyjnym w Polsce. Niepowodzenie emisji odbieram jako sygnał negatywny, obrazujący, w jak trudnej sytuacji znajduje się rynek kapitałowy w Polsce. Myślę, że ta sama oferta ponowiona w lepszym dla rynku kapitałowego okresie spotka się z większym zainteresowaniem. Sytuacja ITI była o tyle wyjątkowa, że pojawiły się rażąco rozbieżne wyceny spółki. KPWiG przeprowadziła kontrole i zgromadziła stosowne dokumenty ze wszystkich domów maklerskich, które wyceniły akcji spółki i upubliczniły te dane. Badamy, czy przedstawiane inwestorom rekomendacje zostały przygotowane rzetelnie i czy odzwierciedlają wyniki analiz przeprowadzonych w domach maklerskich. JAN BOHDAN WEJCHERT współwłaściciel ITI Holdnigs Główny powód niepowodzenia emisji to sytuacja na rynkach międzynarodowych. W ciągu jednego dnia wartość akcji giganta medialnego Vivendi zmalała o ponad 40 proc., kilkunastoprocentowy spadek zanotowały indeksy firm medialnych, a także polski WIG. Na to wszystko nałożyła się dymisja ministra finansów, która dodatkowo zdestabilizowała sytuację i wpłynęła na powściągliwość inwestorów. Duże znaczenie miała nierzetelność Erste Bank, który w oparciu o fałszywe dane wycenił wartość jednej akcji ITI na cztery złote. Raport został wycofany, ale za późno. ITI jest w najlepszej kondycji w historii. W pierwszym kwartale 2002 r. zanotowaliśmy wzrost sprzedaży o 27 proc., drugi zapowiada się jeszcze lepiej. Nie musimy wchodzić na giełdę, aby osiągnąć sukces. ITI (International Trading and Investments Holdings SA Luxembourg) Spółka powstała w 1988 r. w Luksemburgu. W 1990 r. przejęła przedsiębiorstwo zagraniczne ITI działające w Polsce od 1984 r. Początkowo zajmowała się dystrybucją sprzętu wideo, kaset wideo, usług reklamowych oraz produkcją przekąsek i polepszaczy do pieczywa. W 1991 r. firmę zrestrukturyzowano, skoncentrowała się wówczas na wprowadzaniu na polski rynek zachodnich marek, takich jak McCann-Erickson Polska (agencja reklamowa), Chio Lilly snack Foods (producent chipsów), ITI Film Studio (producent programów telewizyjnych), ITI Cinema (dystrybutor filmów kinowych i wideo). Imperium ITI stworzyli Jan Wejchert i Mariusz Walter. W 1992 r. dołączył do nich Bruno Valsangiacomo. Od stycznia 1997 r. spółka jest notowana na giełdzie luksemburskiej. W październiku 1997 r. powołała do życia telewizję TVN. Źródło: ITI Holdings Perła w koronie Najcenniejszą spółką holdingu jest telewizja TVN. Szacuje się, że stanowi 75-80 proc. wartości całej grupy. W prospekcie emisyjnym nie ma informacji o wynikach finansowych "perły w koronie". Wyniki stacji ITI musiało upublicznić na rynku amerykańskim. Dzięki temu wiemy, że w 2001 r. dochód z reklam spadł o prawie 8 proc., zwiększyły się natomiast zyski TVN z konkursów (w większości związanych z wysyłaniem SMS-ów), sponsoringu itp. Te pozycje zapewniły spółce w 2001 r. aż 63,8 mln zł przychodów. Zysk netto stacji w 2001 r. wyniósł 28,7 mln zł, rok wcześniej było to 51 mln zł. |

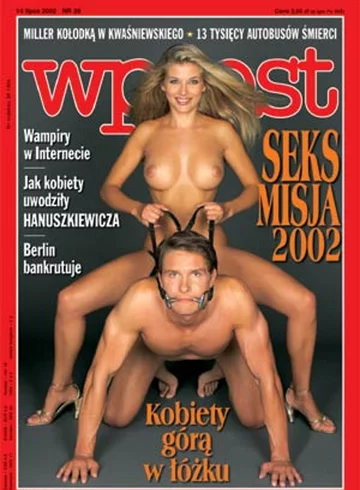

Więcej możesz przeczytać w 28/2002 wydaniu tygodnika Wprost .

Archiwalne wydania tygodnika Wprost dostępne są w specjalnej ofercie WPROST PREMIUM oraz we wszystkich e-kioskach i w aplikacjach mobilnych App Store i Google Play.