Składka ubezpieczeniowa przypadająca na mieszkańca Polski wynosi 5,3 ECU; w UE przekracza 1100 ECU

Szacuje się, że do 2005 r. Polacy powierzą powszechnym towarzystwom emerytalnym 24 mld dolarów. Z obliczeń przeprowadzonych w Biurze Pełnomocnika do Spraw Reformy Zabezpieczenia Społecznego wynika, że jeśli połowa pracujących w wieku 31-50 lat będzie uczestniczyła w nowym programie, tylko przyszłoroczne wpływy na konta funduszy emerytalnych mogą przekroczyć 3,5 mld zł. Do "zagospodarowania" są więc gigantyczne kapitały, tym bardziej że przez dziesięć lat, czyli do chwili przejścia na emeryturę kobiet, które nie przekroczyły jeszcze 50 lat, ani jedna złotówka nie zostanie wypłacona z konta funduszu emerytalnego. W wypadku mężczyzn pierwsze świadczenia zostaną wypłacone dopiero za 15 lat.

Zgodnie z decyzją Sejmu 15 lutego 1999 r. licencjonowane powszechne towarzystwa emerytalne mogą rozpocząć działalność promocyjną (w tym reklamową) oraz akwizycyjną. Według nieoficjalnych informacji, tylko w przyszłym roku każdy z funduszy ma przeznaczyć na reklamę co najmniej 10 mln dolarów. Eksperci szacują, że zdobycie 1 proc. rynku może kosztować nawet 20 mln dolarów. W pierwszym okresie wybór funduszu emerytalnego będzie w dużej mierze uzależniony od agresywności i skuteczności kampanii reklamowych, obiegowych opinii o wiarygodności firm tworzących fundusze oraz wysokości pobieranej prowizji. - Każdy z klientów będzie dokonywał subiektywnego wyboru: jedni będą się kierowali bezpieczeństwem swoich pieniędzy, inni ich rentownością, jeszcze inni zdecydują pod wpływem reklamy. Moim zdaniem, część klientów ulegnie modzie panującej w ich środowisku i naśladując znajomych, wybierze konkretny fundusz - twierdzi Piotr Śliwicki, prezes STU Hestia Insurance SA. Motywem wyboru może być tzw. stopa zwrotu funduszu, do której publikacji - co kwartał - obliguje ustawa. Fundusze emerytalne - podobnie jak fundusze powiernicze - są jednak nastawione na inwestycje długookresowe, więc ocena efektywności powierzonych im kapitałów będzie możliwa dopiero za kilka lat. Ustawa określa, gdzie i jaką część swoich kapitałów mogą inwestować fundusze emerytalne. Na przykład wartość lokat bankowych nie może przekroczyć 20 proc. kapitałów własnych, a w akcje spółek giełdowych nie można zainwestować więcej niż 40 proc. kapitałów.

Reforma systemu emerytalnego zrewolucjonizuje polski rynek ubezpieczeń. Obecnie Polacy należą do najrzadziej ubezpieczających się mieszkańców Europy. Składka przypadająca na mieszkańca naszego kraju wynosi 5,3 ECU, na Węgrzech jest to 19 ECU, a w Unii Europejskiej - 1108 ECU. Przedstawiciele towarzystw ubezpieczeniowych twierdzą, że wprawdzie ubiegłoroczna powódź kosztowała ich dużo pieniędzy (straty ekonomiczne Polski szacuje się na 3,1 mld dolarów), ale znacznie wzrosła społeczna świadomość konieczności ubezpieczenia życia i majątku. Niektórzy ubezpieczyciele zebrali w czwartym kwartale 1997 r. o 30 proc. więcej składek niż w poprzednim kwartale. - Szacujemy, że każdy Polak będzie musiał w najbliższym czasie pięciokrotnie zwiększyć wydatki na ubezpieczenia, aby zaspokoić potrzeby związane z ochroną życia, zapewnić sobie niezależność finansową na emeryturze oraz zgromadzić środki na wykształcenie dzieci. Już niedługo odpowiedzialność za wysokość własnej emerytury na stałe zagości w naszej świadomości - twierdzi Łukasz Kalinowski, wiceprezes ds. marketingu Amplico Life. Coraz więcej młodych ludzi wchodzi w wiek produkcyjny. Ich najłatwiej będzie przekonać do nowego systemu. - Ma to niebagatelne znaczenie z punktu widzenia kosztów wdrażania reformy - zauważa Stanisław Berkieta, członek zarządu Citibanku.

Istnieją trzy czynniki wzrostu składek ubezpieczeniowych: wzrost świadomości ubezpieczeniowej, reforma systemu emerytalnego oraz otwarcie polskiego rynku dla zachodnich towarzystw. - Sądzę, że już niebawem zwiększy się wartość składki ubezpieczeniowej. Będzie to wynikiem wzrostu dochodów oraz poziomu życia Polaków, a także ich większej skłonności do oszczędzania i myślenia o przyszłości - przekonuje John Wylie, prezes Towarzystwa Ubezpieczeń na Życie Nationale Nederlanden Polska SA W Polsce działają 54 towarzystwa ubezpieczeniowe, z czego 23 mają prawo sprzedaży polis na życie, a 31 może prowadzić ubezpieczenia majątkowe i pozostałe osobowe. Duża liczba firm działających na naszym rynku nie jest dowodem dużej konkurencji; 90 proc. rynku kontroluje pięć największych towarzystw. We wszystkich państwach Europy Środkowej i Wschodniej obserwujemy dużą koncentrację branży ubezpieczeniowej. O ile w Niemczech czy Hiszpanii w 1995 r. we władaniu największych firm znajdowało się ok. 30 proc. rynku, o tyle na Węgrzech i w Czechach współczynnik ten wynosił 93-98 proc.

JAROSŁAW MYJAK prezes Commercial Union - Towarzystwa Ubezpieczeń na Życie

Nadal największym problemem jest zbyt niski poziom świadomości ubezpieczeniowej wśród naszych rodaków. W Polsce polisa na życie postrzegana jest jako luksus. Myślę, że w związku z wprowadzaniem nowego systemu emerytalnego czeka nas jakościowa zmiana postrzegania ubezpieczeń na życie. Z badań opinii publicznej wynika, że 60 proc. ankietowanych uważa, iż powszechne towarzystwa emerytalne powinny być tworzone przez firmy oferujące obecnie ubezpieczenia na życie. Myślę, że Commercial Union wspólnie z WBK i BPH spełniają te oczekiwaniom. Zamierzamy uczestniczyć we wszelkich akcjach informacyjnych, aby przybliżyć potencjalnym klientom zasady nowego systemu emerytalnego. Chcemy doradzać zwłaszcza osobom w wieku 30-50 lat, które muszą dokonać wyboru między nowym a starym systemem. Konkurencja spowoduje, że pojawią się oferty adresowane do poszczególnych grup społecznych i zawodowych. Nie przeceniałbym znaczenia daty 1 stycznia 1999 r. Nie jest do końca prawdą, że zachodnie towarzystwa ubezpieczeniowe dysponują większym doświadczeniem. Uważam, że w Polsce najważniejsza jest znajomość lokalnego rynku. Myślę, że wygrały te firmy, które wcześniej zdecydowały się wejść na polski rynek. Potęgi towarzystwa, jego popularności i dobrego wizerunku nie buduje się z dnia na dzień.

1 sierpnia 1998 r. rozpoczął się wyścig towarzystw ubezpieczeniowych, banków, instytucji finansowych, a nawet związków zawodowych po licencje na utworzenie powszechnych towarzystw emerytalnych. Twórcy reformy systemu emerytalnego zakładali, że w drugim filarze będzie działało od 12 do 15 funduszy. Przedstawiciele Urzędu Nadzoru nad Funduszami Emerytalnymi sugerują, że może ich być nawet dwadzieścia. Ich zdaniem, większa liczba funduszy może prowadzić do rozdrobnienia kapitału. Tymczasem już ponad sto firm jest zainteresowanych tworzeniem funduszy. Oczywiście, nie wszystkie otrzymają licencję, ale - według przedstawicieli towarzystw ubezpieczeniowych - liczba funduszy na pewno przekroczy dwadzieścia.

W pierwszej połowie sierpnia sześć firm złożyło w Urzędzie Nadzoru nad Funduszami Emerytalnymi wymagane dokumenty, a przede wszystkim zadeklarowało posiadanie niezbędnego kapitału w wysokości 4 mln ECU. W opinii ubezpieczycieli prawdziwy atak na biura urzędu nastąpi po wakacjach. Wnioski o rejestrację muszą być złożone do końca września, a urząd ma trzy miesiące na wydanie licencji. Już na starcie reforma jest opóźniona o trzy miesiące; według pierwotnych założeń, miała się rozpocząć 1 stycznia 1999 r.

Od 1 stycznia przyszłego roku zagraniczne firmy ubezpieczeniowe, które są zainteresowane udziałem w tworzeniu funduszy emerytalnych, będą mogły działać w Polsce samodzielnie, a nie - jak dotychczas - za pośrednictwem polskiej firmy. Obecność zachodnich towarzystw będzie jednak - zgodnie z propozycją Komitetu Ekonomicznego Rady Ministrów - licencjonowana przez Ministerstwo Finansów. Wymóg otwarcia polskiego rynku jest konsekwencją zapisu w traktacie stowarzyszeniowym z Unią Europejską. W pierwszym kwartale 1998 r. w Polsce działały 22 towarzystwa ubezpieczeniowe z przewagą kapitału zagranicznego. W tym czasie zebrały prawie 710 mln zł, czyli ok. 15 proc. wszystkich składek.

Niektóre towarzystwa, np. PZU Życie SA, zamierzają działać samodzielnie, inne łączą swoje kapitały. Powszechne towarzystwo emerytalne chcą wspólnie prowadzić PKO BP i Bank Handlowy SA. Towarzystwo Ubezpieczeń i Reasekuracji Warta SA połączyło kapitały z Citibankiem. Commercial Union, który wystawił 16 proc. sprzedanych w Polsce polis na życie (ok. 800 tys. klientów), zamierza utworzyć fundusz emerytalny razem z Wielkopolskim Bankiem Kredytowym SA i Bankiem Przemysłowo-Handlowym SA - koszt inwestycji ma wynieść 30 mln ECU. W czerwcu porozumienie o powołaniu funduszu emerytalnego zawarły sopocka Hestia Insurance SA (jej udziałowcami są Dresdner Bank i Alte Leipziger Europa AG) i Bank Rozwoju Eksportu SA. Szwajcarski potentat ubezpieczeniowy Zurich Group planuje utworzyć fundusz emerytalny wraz z NSZZ "Solidarność". Niektóre towarzystwa prowadzą rozmowy z dużymi pracodawcami, np. koleją czy pocztą, w celu utworzenia funduszy tylko dla tych grup pracowniczych. W drugim filarze reformy ubezpieczeń zamierzają także uczestniczyć Amplico Life SA oraz Nationale Nederlanden Polska SA Przyszłymi emerytami interesują się również fundusze powiernicze; kapitał założycielski spółki Pioneer Powszechne Towarzystwo Emerytalne wynosi 34 mln zł. - Spodziewam się olbrzymiej konkurencji wśród towarzystw zarządzających funduszami emerytalnymi. Za kilka lat jej konsekwencją będą liczne fuzje towarzystw i wypadanie z rynku tych najmniejszych - przewiduje John Wylie. - Uważam, że podobnie jak w innych państwach, na początku należy oczekiwać dynamicznego rozwoju funduszy, potem nastąpi konsolidacja i stabilizacja, a po dwóch, trzech latach będzie działało około dziesięciu funduszy - przekonuje Tomasz Frontczak, prezes American International Group PTE. - Powoływanie funduszy przez instytucje nie mające doświadczeń w tym zakresie może doprowadzić do wojny cenowej i upadku niektórych z nich.

Czy potencjalny klient ma gwarancję, że jego towarzystwo ubezpieczeniowe za kilka lat nie ogłosi bankructwa i nie stanie się niewypłacalne? Żadne towarzystwo nie daje stuprocentowej gwarancji wypłacalności. Jeżeli sąd - na wniosek Urzędu Nadzoru nad Funduszami Emerytalnymi - ogłosi jego upadłość, obowiązek pokrycia niedoborów spadnie na Fundusz Gwarancyjny, a jeżeli to nie wystarczy - na skarb państwa.

Jak wykazały badania opinii publicznej, przeprowadzone przez CBOS na zlecenie "Rzeczpospolitej", Polacy nadal wierzą w "niezatapialność państwowych molochów". Okazuje się, że 60 proc. respondentów jest przekonanych, iż PZU ma gwarancje skarbu państwa i w razie kłopotów budżet państwa wypłaci poszkodowanym odszkodowania. Ponad połowa ankietowanych twierdzi, że nie skorzystałaby z usług PZU, gdyby towarzystwo nie miało państwowych gwarancji. Tymczasem skarb państwa nie udzielił gwarancji żadnej polskiej firmie ubezpieczeniowej. Ilu klientów pozostałoby w PZU, gdyby nie nieznajomość przepisów?

Zgodnie z decyzją Sejmu 15 lutego 1999 r. licencjonowane powszechne towarzystwa emerytalne mogą rozpocząć działalność promocyjną (w tym reklamową) oraz akwizycyjną. Według nieoficjalnych informacji, tylko w przyszłym roku każdy z funduszy ma przeznaczyć na reklamę co najmniej 10 mln dolarów. Eksperci szacują, że zdobycie 1 proc. rynku może kosztować nawet 20 mln dolarów. W pierwszym okresie wybór funduszu emerytalnego będzie w dużej mierze uzależniony od agresywności i skuteczności kampanii reklamowych, obiegowych opinii o wiarygodności firm tworzących fundusze oraz wysokości pobieranej prowizji. - Każdy z klientów będzie dokonywał subiektywnego wyboru: jedni będą się kierowali bezpieczeństwem swoich pieniędzy, inni ich rentownością, jeszcze inni zdecydują pod wpływem reklamy. Moim zdaniem, część klientów ulegnie modzie panującej w ich środowisku i naśladując znajomych, wybierze konkretny fundusz - twierdzi Piotr Śliwicki, prezes STU Hestia Insurance SA. Motywem wyboru może być tzw. stopa zwrotu funduszu, do której publikacji - co kwartał - obliguje ustawa. Fundusze emerytalne - podobnie jak fundusze powiernicze - są jednak nastawione na inwestycje długookresowe, więc ocena efektywności powierzonych im kapitałów będzie możliwa dopiero za kilka lat. Ustawa określa, gdzie i jaką część swoich kapitałów mogą inwestować fundusze emerytalne. Na przykład wartość lokat bankowych nie może przekroczyć 20 proc. kapitałów własnych, a w akcje spółek giełdowych nie można zainwestować więcej niż 40 proc. kapitałów.

Reforma systemu emerytalnego zrewolucjonizuje polski rynek ubezpieczeń. Obecnie Polacy należą do najrzadziej ubezpieczających się mieszkańców Europy. Składka przypadająca na mieszkańca naszego kraju wynosi 5,3 ECU, na Węgrzech jest to 19 ECU, a w Unii Europejskiej - 1108 ECU. Przedstawiciele towarzystw ubezpieczeniowych twierdzą, że wprawdzie ubiegłoroczna powódź kosztowała ich dużo pieniędzy (straty ekonomiczne Polski szacuje się na 3,1 mld dolarów), ale znacznie wzrosła społeczna świadomość konieczności ubezpieczenia życia i majątku. Niektórzy ubezpieczyciele zebrali w czwartym kwartale 1997 r. o 30 proc. więcej składek niż w poprzednim kwartale. - Szacujemy, że każdy Polak będzie musiał w najbliższym czasie pięciokrotnie zwiększyć wydatki na ubezpieczenia, aby zaspokoić potrzeby związane z ochroną życia, zapewnić sobie niezależność finansową na emeryturze oraz zgromadzić środki na wykształcenie dzieci. Już niedługo odpowiedzialność za wysokość własnej emerytury na stałe zagości w naszej świadomości - twierdzi Łukasz Kalinowski, wiceprezes ds. marketingu Amplico Life. Coraz więcej młodych ludzi wchodzi w wiek produkcyjny. Ich najłatwiej będzie przekonać do nowego systemu. - Ma to niebagatelne znaczenie z punktu widzenia kosztów wdrażania reformy - zauważa Stanisław Berkieta, członek zarządu Citibanku.

Istnieją trzy czynniki wzrostu składek ubezpieczeniowych: wzrost świadomości ubezpieczeniowej, reforma systemu emerytalnego oraz otwarcie polskiego rynku dla zachodnich towarzystw. - Sądzę, że już niebawem zwiększy się wartość składki ubezpieczeniowej. Będzie to wynikiem wzrostu dochodów oraz poziomu życia Polaków, a także ich większej skłonności do oszczędzania i myślenia o przyszłości - przekonuje John Wylie, prezes Towarzystwa Ubezpieczeń na Życie Nationale Nederlanden Polska SA W Polsce działają 54 towarzystwa ubezpieczeniowe, z czego 23 mają prawo sprzedaży polis na życie, a 31 może prowadzić ubezpieczenia majątkowe i pozostałe osobowe. Duża liczba firm działających na naszym rynku nie jest dowodem dużej konkurencji; 90 proc. rynku kontroluje pięć największych towarzystw. We wszystkich państwach Europy Środkowej i Wschodniej obserwujemy dużą koncentrację branży ubezpieczeniowej. O ile w Niemczech czy Hiszpanii w 1995 r. we władaniu największych firm znajdowało się ok. 30 proc. rynku, o tyle na Węgrzech i w Czechach współczynnik ten wynosił 93-98 proc.

JAROSŁAW MYJAK prezes Commercial Union - Towarzystwa Ubezpieczeń na Życie

Nadal największym problemem jest zbyt niski poziom świadomości ubezpieczeniowej wśród naszych rodaków. W Polsce polisa na życie postrzegana jest jako luksus. Myślę, że w związku z wprowadzaniem nowego systemu emerytalnego czeka nas jakościowa zmiana postrzegania ubezpieczeń na życie. Z badań opinii publicznej wynika, że 60 proc. ankietowanych uważa, iż powszechne towarzystwa emerytalne powinny być tworzone przez firmy oferujące obecnie ubezpieczenia na życie. Myślę, że Commercial Union wspólnie z WBK i BPH spełniają te oczekiwaniom. Zamierzamy uczestniczyć we wszelkich akcjach informacyjnych, aby przybliżyć potencjalnym klientom zasady nowego systemu emerytalnego. Chcemy doradzać zwłaszcza osobom w wieku 30-50 lat, które muszą dokonać wyboru między nowym a starym systemem. Konkurencja spowoduje, że pojawią się oferty adresowane do poszczególnych grup społecznych i zawodowych. Nie przeceniałbym znaczenia daty 1 stycznia 1999 r. Nie jest do końca prawdą, że zachodnie towarzystwa ubezpieczeniowe dysponują większym doświadczeniem. Uważam, że w Polsce najważniejsza jest znajomość lokalnego rynku. Myślę, że wygrały te firmy, które wcześniej zdecydowały się wejść na polski rynek. Potęgi towarzystwa, jego popularności i dobrego wizerunku nie buduje się z dnia na dzień.

1 sierpnia 1998 r. rozpoczął się wyścig towarzystw ubezpieczeniowych, banków, instytucji finansowych, a nawet związków zawodowych po licencje na utworzenie powszechnych towarzystw emerytalnych. Twórcy reformy systemu emerytalnego zakładali, że w drugim filarze będzie działało od 12 do 15 funduszy. Przedstawiciele Urzędu Nadzoru nad Funduszami Emerytalnymi sugerują, że może ich być nawet dwadzieścia. Ich zdaniem, większa liczba funduszy może prowadzić do rozdrobnienia kapitału. Tymczasem już ponad sto firm jest zainteresowanych tworzeniem funduszy. Oczywiście, nie wszystkie otrzymają licencję, ale - według przedstawicieli towarzystw ubezpieczeniowych - liczba funduszy na pewno przekroczy dwadzieścia.

W pierwszej połowie sierpnia sześć firm złożyło w Urzędzie Nadzoru nad Funduszami Emerytalnymi wymagane dokumenty, a przede wszystkim zadeklarowało posiadanie niezbędnego kapitału w wysokości 4 mln ECU. W opinii ubezpieczycieli prawdziwy atak na biura urzędu nastąpi po wakacjach. Wnioski o rejestrację muszą być złożone do końca września, a urząd ma trzy miesiące na wydanie licencji. Już na starcie reforma jest opóźniona o trzy miesiące; według pierwotnych założeń, miała się rozpocząć 1 stycznia 1999 r.

Od 1 stycznia przyszłego roku zagraniczne firmy ubezpieczeniowe, które są zainteresowane udziałem w tworzeniu funduszy emerytalnych, będą mogły działać w Polsce samodzielnie, a nie - jak dotychczas - za pośrednictwem polskiej firmy. Obecność zachodnich towarzystw będzie jednak - zgodnie z propozycją Komitetu Ekonomicznego Rady Ministrów - licencjonowana przez Ministerstwo Finansów. Wymóg otwarcia polskiego rynku jest konsekwencją zapisu w traktacie stowarzyszeniowym z Unią Europejską. W pierwszym kwartale 1998 r. w Polsce działały 22 towarzystwa ubezpieczeniowe z przewagą kapitału zagranicznego. W tym czasie zebrały prawie 710 mln zł, czyli ok. 15 proc. wszystkich składek.

Niektóre towarzystwa, np. PZU Życie SA, zamierzają działać samodzielnie, inne łączą swoje kapitały. Powszechne towarzystwo emerytalne chcą wspólnie prowadzić PKO BP i Bank Handlowy SA. Towarzystwo Ubezpieczeń i Reasekuracji Warta SA połączyło kapitały z Citibankiem. Commercial Union, który wystawił 16 proc. sprzedanych w Polsce polis na życie (ok. 800 tys. klientów), zamierza utworzyć fundusz emerytalny razem z Wielkopolskim Bankiem Kredytowym SA i Bankiem Przemysłowo-Handlowym SA - koszt inwestycji ma wynieść 30 mln ECU. W czerwcu porozumienie o powołaniu funduszu emerytalnego zawarły sopocka Hestia Insurance SA (jej udziałowcami są Dresdner Bank i Alte Leipziger Europa AG) i Bank Rozwoju Eksportu SA. Szwajcarski potentat ubezpieczeniowy Zurich Group planuje utworzyć fundusz emerytalny wraz z NSZZ "Solidarność". Niektóre towarzystwa prowadzą rozmowy z dużymi pracodawcami, np. koleją czy pocztą, w celu utworzenia funduszy tylko dla tych grup pracowniczych. W drugim filarze reformy ubezpieczeń zamierzają także uczestniczyć Amplico Life SA oraz Nationale Nederlanden Polska SA Przyszłymi emerytami interesują się również fundusze powiernicze; kapitał założycielski spółki Pioneer Powszechne Towarzystwo Emerytalne wynosi 34 mln zł. - Spodziewam się olbrzymiej konkurencji wśród towarzystw zarządzających funduszami emerytalnymi. Za kilka lat jej konsekwencją będą liczne fuzje towarzystw i wypadanie z rynku tych najmniejszych - przewiduje John Wylie. - Uważam, że podobnie jak w innych państwach, na początku należy oczekiwać dynamicznego rozwoju funduszy, potem nastąpi konsolidacja i stabilizacja, a po dwóch, trzech latach będzie działało około dziesięciu funduszy - przekonuje Tomasz Frontczak, prezes American International Group PTE. - Powoływanie funduszy przez instytucje nie mające doświadczeń w tym zakresie może doprowadzić do wojny cenowej i upadku niektórych z nich.

Czy potencjalny klient ma gwarancję, że jego towarzystwo ubezpieczeniowe za kilka lat nie ogłosi bankructwa i nie stanie się niewypłacalne? Żadne towarzystwo nie daje stuprocentowej gwarancji wypłacalności. Jeżeli sąd - na wniosek Urzędu Nadzoru nad Funduszami Emerytalnymi - ogłosi jego upadłość, obowiązek pokrycia niedoborów spadnie na Fundusz Gwarancyjny, a jeżeli to nie wystarczy - na skarb państwa.

Jak wykazały badania opinii publicznej, przeprowadzone przez CBOS na zlecenie "Rzeczpospolitej", Polacy nadal wierzą w "niezatapialność państwowych molochów". Okazuje się, że 60 proc. respondentów jest przekonanych, iż PZU ma gwarancje skarbu państwa i w razie kłopotów budżet państwa wypłaci poszkodowanym odszkodowania. Ponad połowa ankietowanych twierdzi, że nie skorzystałaby z usług PZU, gdyby towarzystwo nie miało państwowych gwarancji. Tymczasem skarb państwa nie udzielił gwarancji żadnej polskiej firmie ubezpieczeniowej. Ilu klientów pozostałoby w PZU, gdyby nie nieznajomość przepisów?

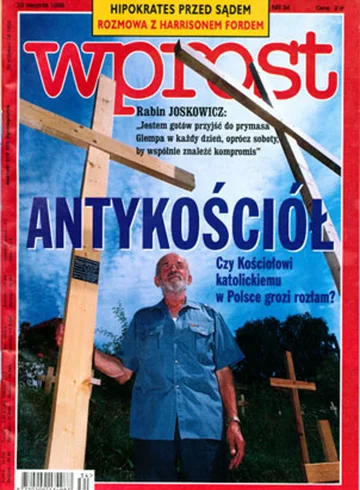

Więcej możesz przeczytać w 34/1998 wydaniu tygodnika Wprost .

Archiwalne wydania tygodnika Wprost dostępne są w specjalnej ofercie WPROST PREMIUM oraz we wszystkich e-kioskach i w aplikacjach mobilnych App Store i Google Play.