Kumulacja i niesprawiedliwość

Ale można też inaczej. Można zlikwidować podatek dochodowy od osób prawnych i zastąpić go przychodowym. Już słyszę głosy oburzenia: "Jak to?! To bzdura! Przecież podatek przychodowy jest nienowoczesny, ma charakter kumulacyjny, czyli jest niesprawiedliwy, bo niejednakowo traktuje różne podmioty. Nie damy się cofnąć do XIX wieku!".

Ale można też inaczej. Można zlikwidować podatek dochodowy od osób prawnych i zastąpić go przychodowym. Już słyszę głosy oburzenia: "Jak to?! To bzdura! Przecież podatek przychodowy jest nienowoczesny, ma charakter kumulacyjny, czyli jest niesprawiedliwy, bo niejednakowo traktuje różne podmioty. Nie damy się cofnąć do XIX wieku!".

Wyobraź sobie P.T. Czytelniku, że jesteś przedsiębiorcą. To ty organizujesz miejsca pracy, wytwarzasz PKB i w ogóle wykuwasz pomyślność kraju. Całkiem słusznie zatem kolejne rządy zapalają przed tobą światło tak zielone, że aż łuna bije. Ty jednak co miesiąc przeżywasz gehennę.

Przedsiębiorco, czy można ci pomóc? I jak? Obniżając twój podatek, czyli CIT, o zero koma pół punktu procentowego, jak chcą ci z prawa? A może wprowadzając ulgi inwestycyjne, jak chce Leszek Miller? Moż-na i tak. Można włączyć jeszcze silniejsze zielone światło. A wtedy, aby nie stracić wzroku, władza będzie chodzić w różowych okularach.

Kumulacja i niesprawiedliwość

Ale można też inaczej. Można zlikwidować podatek dochodowy od osób prawnych i zastąpić go przychodowym. Już słyszę głosy oburzenia: "Jak to?! To bzdura! Przecież podatek przychodowy jest nienowoczesny, ma charakter kumulacyjny, czyli jest niesprawiedliwy, bo niejednakowo traktuje różne podmioty. Nie damy się cofnąć do XIX wieku!".

To wszystko prawda (z wyjątkiem może cofania, w niektórych dziedzinach bowiem - na przykład w dziedzinie sprawności aparatu fiskalnego - musimy wykonać olbrzymi skok, aby awansować do XIX wieku). Podatek przychodowy jest kumulacyjny i niesprawiedliwy, lecz mimo to znacznie lepszy od tego, co zdołaliśmy wypichcić w ciągu jedenastu lat reform. Kto nie wierzy, niech sprawdzi to na poniższym przykładzie.

Lepiej jeden procent niż trzydzieści!

W 1999 r. polskie przedsiębiorstwa in corpore wykazały się następującymi wynikami: w przychód: 1 078,2 mld zł, w zysk brutto: 44,5 mld zł, w strata brutto: 29,5 mld zł, w podatek dochodowy: 12,6 mld zł.

W pewnym przybliżeniu możemy zatem powiedzieć, że firmy, które wypracowały 44,5 mld zł zysku (około dwóch trzecich), zapłaciły od niego 12,6 mld zł podatku, czyli oddały 28,3 proc. zarobionych pieniędzy. Pozostałe natomiast (będzie jeszcze o nich mowa), zadowolone ze straty, śmiały się w głos. A co by się wydarzyło, gdyby opodatkować przychody? Aby zgromadzić taką samą kwotę, wszystkie firmy musiałyby oddawać fiskusowi 1,2 proc. przychodu. Dla przedsiębiorstw jako tako rentownych nie byłaby to kwota zauważalna, ale firmy "pod kreską" musiałyby spieniężyć część majątku lub ogłosić upadłość.

Odrzućmy zatem argument dotyczący niesprawiedliwości. To jedynie podatek przychodowy jest powszechny i sprawiedliwy. Obciąża wszystkich i nie można się przed nim uchronić ani machlojkami księgowymi, ani ucieczką w stratę. A że jest niejednorodny i opodatkowując koszty, krzywdzi przedsiębiorstwa przetwórcze (w ich wypadku wartość zużytych materiałów opodatkowana jest wielokrotnie), a preferuje surowcowe? I co z tego! Przy niskiej stopie podatkowej (nieco ponad 1 proc.) i wskaźniku kosztów materiałowych (średnio na poziomie połowy przychodów) skala niesprawiedliwości odzwierciedlałaby się zróżnicowaniem podatku w przedziale 0,5-1,5 proc. Nie tak to znowu wiele. A że preferowane by były firmy surowcowe, to może i dobrze. Lepiej zrobić to jawnie przy podatkach, niż uznaniowo dokładać im pod stołem.

Zwłaszcza że korzyści byłyby spore. System fiskalny zostałby znacznie uproszczony. Podatek (liniowy) pobierany byłby w chwili powstania przychodu, a więc kontrola sprowadzałaby się jedynie do ustalenia, czy firma nie sprzedaje towaru na lewo. Aparat skarbowy można by zmniejszyć (albo lepiej - skierować do ścigania autentycznych oszustów), a uczciwi przedsiębiorcy nie mieliby problemów z wyliczeniem podatków i nie drżeliby ze strachu przed kontrolą. Nade wszystko zaś nie mogliby uciekać w straty.

Mądry stary Francuz, cwańszy nowy Polak

Antonin Cournot, Francuz starej daty (1801-1877), wyliczył, że przedsiębiorstwo osiąga największy zysk, gdy koszt krańcowy produkcji zrównuje się z krańcowym utargiem. Bardzo to mądre. I bardzo śmieszne, bo nieprawdziwe. Prawo Cournota odnosi się bowiem do zysku nie obciążonego podatkiem (były takie piękne czasy). Nowi Polacy bardzo szybko zauważyli, że z wyjątkiem największych firm, które muszą reinwestować zarobek, prawdziwa maksymalizacja korzyści netto następuje przy zysku nie większym niż zero. Tylko wtedy bowiem nie płaci się podatku dochodowego.

Największa korzyść przy zysku zero? To brzmi jak brednia. Na ogół jednak to prawda. Najprostsza metoda polega na wpuszczaniu w koszty. Właściciel (a i oczywiście menedżer państwowy) każdej firmy może zaksięgować w kosztach wiele wydatków przeznaczonych na jego - niezbyt skromną - konsumpcję: służbowe BMW, telefon, mieszkanie, fundusz reprezentacyjny, delegacje służbowe i trwające trzy miesiące walne zebranie na Karaibach. Może także zatrudnić na etacie (lub w roli eksperta) każdego członka rodziny. W ten sposób zysk można sprowadzić do zera, a kilka groszy do kieszeni wpadnie.

"Dobrze - powie czytelnik - zgoda, ale takie numery możliwe są tylko w firmach niewielkich. W dużych bowiem owe bonusy nie mogą pochłonąć całego zysku".

Większy też potrafi

Zanim wyjaśnię, o co tutaj chodzi, podam najpierw tak zwany fakt autentyczny i autentyczną bzdurę, będącą jego interpretacją. Firma PricewaterhouseCoopers podała w swoim raporcie, że w ciągu ostatnich czterech lat z powodu podejrzeń o transferowanie zysku urzędy skarbowe zakwestionowały 160 deklaracji podatkowych przedsiębiorstw. Zaraz tedy z ust przedstawicieli pewnej partii (aby pan Miller nie dostał czkawki, nie powiem jakiej) usłyszeliśmy, że firmy zagraniczne wywożą zyski. Trochę mi się to wydało dziwne, bo transferowanie zysków za granice opłacalne jest jedynie w dwóch sytuacjach: gdy w kraju podatki od firm są wyższe (a nie są, tyle jednak po Balcerowiczu nam zostało) lub gdy spółka-matka jest deficytowa (a i to byłoby raczej trudne w wypadku międzynarodowych koncernów).

Po kilku dniach wyszło szydło z worka, a Miller na dudka. Okazało się, że na 160 spraw tylko 42 dotyczą firm zagranicznych. A zatem to głównie nasi biznesmeni nauczyli się uciekać w straty. Jeśli ktoś jeszcze nie wie, jak to się robi, wyjaśniam: gdy nasze przedsiębiorstwo odnotowało zysk i grozi mu podatek, zakładamy firmę bis. Daje nam to określone bonusy (patrz wyżej), a w dodatku nowa firma przynosi straty. Teraz przedsiębiorstwo rentowne odsprzedaje ze stratą towary firmie pochodnej, zmniejszając swój zysk i podatek. Firma pochodna wprawdzie zysk przejmuje, ale ponieważ ponosiła stratę, podatek jest mniejszy. Oczywiście, jeżeli jedna taka operacja nie wystarcza, możemy ją powtarzać dowolną liczbę razy.

I tu leży pies pogrzebany, a z nim spora część naszej gospodarki. To, że mamy tak szokująco wiele firm deficytowych, wynika nie tylko z podtrzymywania bankrutów państwowych (co oczywiście samo w sobie jest skandalem), ale także z tego, że nasi biznesmeni wprawdzie szkół nie kończyli, ale bardzo szybko nauczyli się, jak poprawić Cournota. Idę o zakład, że wprowadzenie podatku przychodowego szybko zmniejszyłoby liczbę firm ponoszących straty.

I to by - jak mawiał profesor Stanisławski - było na tyle. Można lepiej, można taniej, można prościej, można uczciwiej. Tylko po co? Przecież system fiskalny tak wspaniale nam się rozwija.

Przedsiębiorco, czy można ci pomóc? I jak? Obniżając twój podatek, czyli CIT, o zero koma pół punktu procentowego, jak chcą ci z prawa? A może wprowadzając ulgi inwestycyjne, jak chce Leszek Miller? Moż-na i tak. Można włączyć jeszcze silniejsze zielone światło. A wtedy, aby nie stracić wzroku, władza będzie chodzić w różowych okularach.

Kumulacja i niesprawiedliwość

Ale można też inaczej. Można zlikwidować podatek dochodowy od osób prawnych i zastąpić go przychodowym. Już słyszę głosy oburzenia: "Jak to?! To bzdura! Przecież podatek przychodowy jest nienowoczesny, ma charakter kumulacyjny, czyli jest niesprawiedliwy, bo niejednakowo traktuje różne podmioty. Nie damy się cofnąć do XIX wieku!".

To wszystko prawda (z wyjątkiem może cofania, w niektórych dziedzinach bowiem - na przykład w dziedzinie sprawności aparatu fiskalnego - musimy wykonać olbrzymi skok, aby awansować do XIX wieku). Podatek przychodowy jest kumulacyjny i niesprawiedliwy, lecz mimo to znacznie lepszy od tego, co zdołaliśmy wypichcić w ciągu jedenastu lat reform. Kto nie wierzy, niech sprawdzi to na poniższym przykładzie.

Lepiej jeden procent niż trzydzieści!

W 1999 r. polskie przedsiębiorstwa in corpore wykazały się następującymi wynikami: w przychód: 1 078,2 mld zł, w zysk brutto: 44,5 mld zł, w strata brutto: 29,5 mld zł, w podatek dochodowy: 12,6 mld zł.

W pewnym przybliżeniu możemy zatem powiedzieć, że firmy, które wypracowały 44,5 mld zł zysku (około dwóch trzecich), zapłaciły od niego 12,6 mld zł podatku, czyli oddały 28,3 proc. zarobionych pieniędzy. Pozostałe natomiast (będzie jeszcze o nich mowa), zadowolone ze straty, śmiały się w głos. A co by się wydarzyło, gdyby opodatkować przychody? Aby zgromadzić taką samą kwotę, wszystkie firmy musiałyby oddawać fiskusowi 1,2 proc. przychodu. Dla przedsiębiorstw jako tako rentownych nie byłaby to kwota zauważalna, ale firmy "pod kreską" musiałyby spieniężyć część majątku lub ogłosić upadłość.

Odrzućmy zatem argument dotyczący niesprawiedliwości. To jedynie podatek przychodowy jest powszechny i sprawiedliwy. Obciąża wszystkich i nie można się przed nim uchronić ani machlojkami księgowymi, ani ucieczką w stratę. A że jest niejednorodny i opodatkowując koszty, krzywdzi przedsiębiorstwa przetwórcze (w ich wypadku wartość zużytych materiałów opodatkowana jest wielokrotnie), a preferuje surowcowe? I co z tego! Przy niskiej stopie podatkowej (nieco ponad 1 proc.) i wskaźniku kosztów materiałowych (średnio na poziomie połowy przychodów) skala niesprawiedliwości odzwierciedlałaby się zróżnicowaniem podatku w przedziale 0,5-1,5 proc. Nie tak to znowu wiele. A że preferowane by były firmy surowcowe, to może i dobrze. Lepiej zrobić to jawnie przy podatkach, niż uznaniowo dokładać im pod stołem.

Zwłaszcza że korzyści byłyby spore. System fiskalny zostałby znacznie uproszczony. Podatek (liniowy) pobierany byłby w chwili powstania przychodu, a więc kontrola sprowadzałaby się jedynie do ustalenia, czy firma nie sprzedaje towaru na lewo. Aparat skarbowy można by zmniejszyć (albo lepiej - skierować do ścigania autentycznych oszustów), a uczciwi przedsiębiorcy nie mieliby problemów z wyliczeniem podatków i nie drżeliby ze strachu przed kontrolą. Nade wszystko zaś nie mogliby uciekać w straty.

Mądry stary Francuz, cwańszy nowy Polak

Antonin Cournot, Francuz starej daty (1801-1877), wyliczył, że przedsiębiorstwo osiąga największy zysk, gdy koszt krańcowy produkcji zrównuje się z krańcowym utargiem. Bardzo to mądre. I bardzo śmieszne, bo nieprawdziwe. Prawo Cournota odnosi się bowiem do zysku nie obciążonego podatkiem (były takie piękne czasy). Nowi Polacy bardzo szybko zauważyli, że z wyjątkiem największych firm, które muszą reinwestować zarobek, prawdziwa maksymalizacja korzyści netto następuje przy zysku nie większym niż zero. Tylko wtedy bowiem nie płaci się podatku dochodowego.

Największa korzyść przy zysku zero? To brzmi jak brednia. Na ogół jednak to prawda. Najprostsza metoda polega na wpuszczaniu w koszty. Właściciel (a i oczywiście menedżer państwowy) każdej firmy może zaksięgować w kosztach wiele wydatków przeznaczonych na jego - niezbyt skromną - konsumpcję: służbowe BMW, telefon, mieszkanie, fundusz reprezentacyjny, delegacje służbowe i trwające trzy miesiące walne zebranie na Karaibach. Może także zatrudnić na etacie (lub w roli eksperta) każdego członka rodziny. W ten sposób zysk można sprowadzić do zera, a kilka groszy do kieszeni wpadnie.

"Dobrze - powie czytelnik - zgoda, ale takie numery możliwe są tylko w firmach niewielkich. W dużych bowiem owe bonusy nie mogą pochłonąć całego zysku".

Większy też potrafi

Zanim wyjaśnię, o co tutaj chodzi, podam najpierw tak zwany fakt autentyczny i autentyczną bzdurę, będącą jego interpretacją. Firma PricewaterhouseCoopers podała w swoim raporcie, że w ciągu ostatnich czterech lat z powodu podejrzeń o transferowanie zysku urzędy skarbowe zakwestionowały 160 deklaracji podatkowych przedsiębiorstw. Zaraz tedy z ust przedstawicieli pewnej partii (aby pan Miller nie dostał czkawki, nie powiem jakiej) usłyszeliśmy, że firmy zagraniczne wywożą zyski. Trochę mi się to wydało dziwne, bo transferowanie zysków za granice opłacalne jest jedynie w dwóch sytuacjach: gdy w kraju podatki od firm są wyższe (a nie są, tyle jednak po Balcerowiczu nam zostało) lub gdy spółka-matka jest deficytowa (a i to byłoby raczej trudne w wypadku międzynarodowych koncernów).

Po kilku dniach wyszło szydło z worka, a Miller na dudka. Okazało się, że na 160 spraw tylko 42 dotyczą firm zagranicznych. A zatem to głównie nasi biznesmeni nauczyli się uciekać w straty. Jeśli ktoś jeszcze nie wie, jak to się robi, wyjaśniam: gdy nasze przedsiębiorstwo odnotowało zysk i grozi mu podatek, zakładamy firmę bis. Daje nam to określone bonusy (patrz wyżej), a w dodatku nowa firma przynosi straty. Teraz przedsiębiorstwo rentowne odsprzedaje ze stratą towary firmie pochodnej, zmniejszając swój zysk i podatek. Firma pochodna wprawdzie zysk przejmuje, ale ponieważ ponosiła stratę, podatek jest mniejszy. Oczywiście, jeżeli jedna taka operacja nie wystarcza, możemy ją powtarzać dowolną liczbę razy.

I tu leży pies pogrzebany, a z nim spora część naszej gospodarki. To, że mamy tak szokująco wiele firm deficytowych, wynika nie tylko z podtrzymywania bankrutów państwowych (co oczywiście samo w sobie jest skandalem), ale także z tego, że nasi biznesmeni wprawdzie szkół nie kończyli, ale bardzo szybko nauczyli się, jak poprawić Cournota. Idę o zakład, że wprowadzenie podatku przychodowego szybko zmniejszyłoby liczbę firm ponoszących straty.

I to by - jak mawiał profesor Stanisławski - było na tyle. Można lepiej, można taniej, można prościej, można uczciwiej. Tylko po co? Przecież system fiskalny tak wspaniale nam się rozwija.

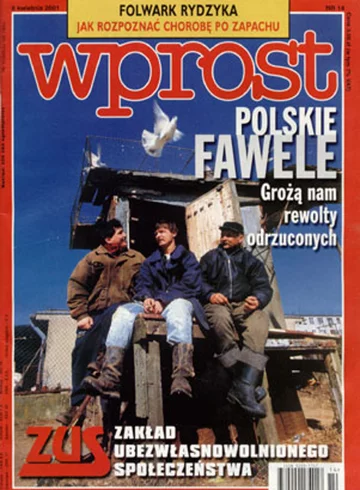

Więcej możesz przeczytać w 14/2001 wydaniu tygodnika Wprost .

Archiwalne wydania tygodnika Wprost dostępne są w specjalnej ofercie WPROST PREMIUM oraz we wszystkich e-kioskach i w aplikacjach mobilnych App Store i Google Play.